2024年が始まりましたね!新しいNISA制度になり、私の会社でも今年から投資を始めるよ!という方結構いらっしゃいました。投資を始めるにあたり大きなの悩みの一つとしてはどんな商品に投資すれば良いのかというのが挙げれらると思います。今回は投資を始めるにあたり知っておきたい投資商品(貯金・債券・株式)の基本知識についてご紹介させていただきます。

貯金

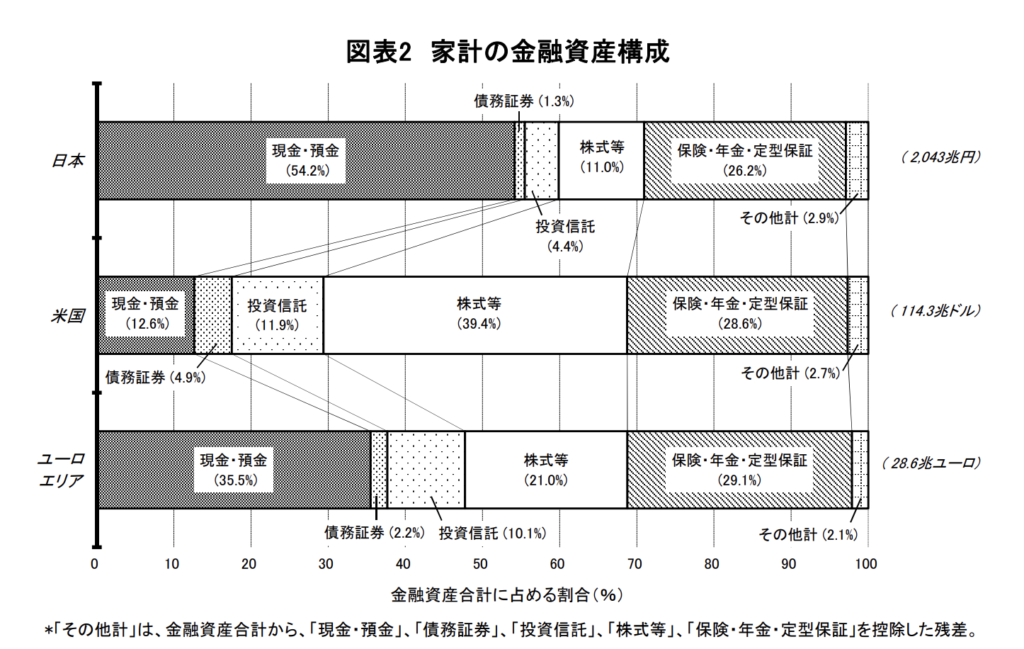

「日本人は貯金好き」なんていわれており米国やユーロ圏に比べて現金・預金の比率が多いことで有名ですね。金融庁によると日本人の現金・貯金の割合は54%と米国と比べて4倍以上になっています。

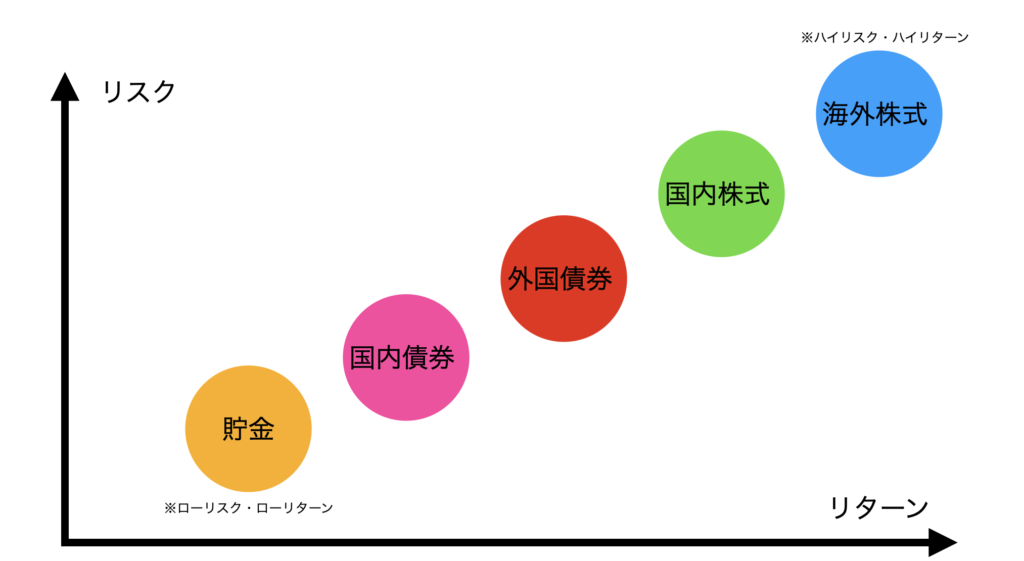

数ある投資商品の中で「現金」は、ローリスク・ローリターンという特徴があります。大手金融機関である、ゆうちょ銀行・三菱UFJ銀行・みずほ銀行の金利は年率0.001%、ネット銀行の楽天銀行0.1%、auじぶん銀行の金利は年率0.2%となります。他の投資商品に比べて収益性は低いですが取引量が多く、流動性は高いと言えます。元本割れすることは無いですが、ものの物価が上がるインフレには弱い商品といえます。※流動性とは他のものへの交換のしやすさです。例えば不動産は売買に時間がかかるため流動性は低いといえます。

国内債券・海外債券

債券とは、国や地方公共団体、企業などが必要な資金を調達するため、発行する有価証券です。債券には5年や10年といった期間が定められており、期間まで保有していると全額が払い戻されます。また、1年ごとなど定期的に利子を受け取ることができる商品です。利子は国や企業によって異なります。安全性が高い日本などの国の債権(国債)は利子が低く、赤字企業など安全性が低い企業の債券(社債)はみんなに買って貰えないので利子が高く設定しています。また、債券は市場で売り買いすることもできます。債券の価格も変動しますが株式に比べて変動率は非常に小さいです。

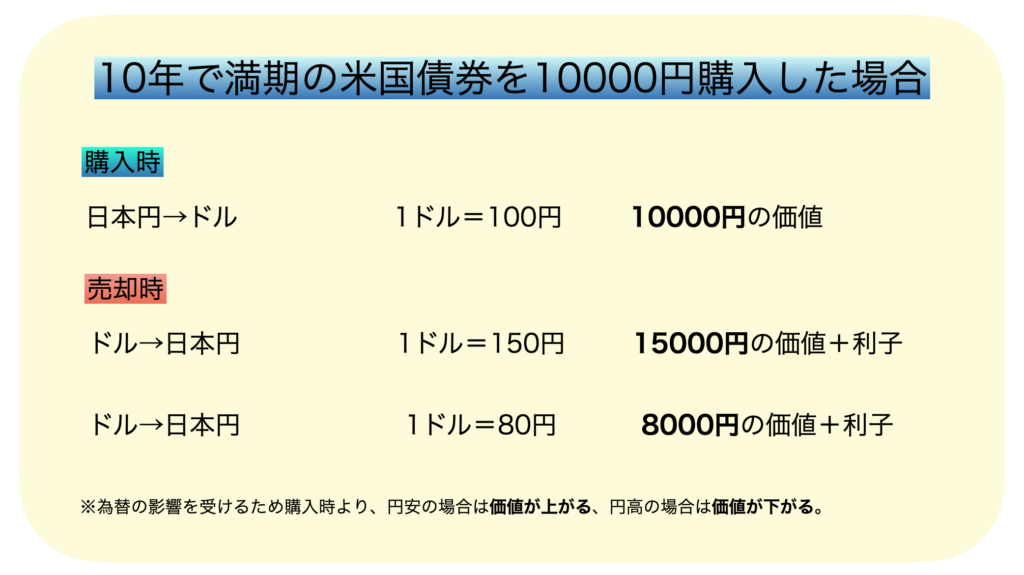

経済面、政治の安定性などで優秀な米国の債券も人気で、こちらも元本は保障されていますが、米国債券を購入するには日本円→ドルに変え、売却時にドル→日本円に交換するので為替の影響を受けます。

国内株式・海外株式

株式とは、会社が事業を行うために必要な資金を集める手段の一つです。例えばパン屋さんを新たに経営するためにお金が必要な場合、株式を発行します。株式を持っている人はパン屋さんが利益を出した際に、株式の保有割合に応じて配当金や株式優待を受け取ることができます。また会社の経営方針などを決める株主総会に出席して、決議に参加することができます。株式の保有比率が多いほど経営に対してに意見ができます。簡単にいうと会社のオーナーになる権利を売買しているイメージでしょうか。

現金と債券と違い株式には元本割れのリスクがある商品です。

パン屋さんの業績が良かったり、配当や株主優待が魅力的であれば、会社のオーナーになりたい人が増えて、株価は上昇します。反対に業績が悪化したり不祥事があると、配当が減ってしまったり、最悪の場合倒産してしまう可能性があるので株価は下落します。毎日様々なニュースが報道されており状況の変化によっても株価が上下します。「風が吹くと桶屋が儲かる」という言葉があるように、一見関係無いようなことが株価に影響する場合があります。

中国で干ばつが起きるとパン屋の株価はどうなる?

中国は小麦の生産量・輸出量が世界一位です。干ばつになると小麦の生産量が落ちるので需要と供給の関係で小麦の価格が上がります。パン屋の主な原材料である小麦の価格が上がると、売上が同じ場合パン屋の利益が減ります(利益=売上−原材料)。このことを悪材料として多くの株主が判断すると、パン屋の魅力が減り株価は下落すると考えられます。

流動性に関して取引量の多い(売りたい人買いたい人が多い状態)大手企業であれば、ほとんど気になりませんが、不祥事などが発生して、会社の存続が危ぶまれる場合は、誰もその会社の株式を欲しがらないので値段がつかないことがあります。

海外株式はこの株価変動に加えて、為替の影響を受けるので国内株式よりもハイリスクといえます。

まとめ

- 現 金:元本保証あり・利子は低い

- 国内債券:元本保証あり・利子は信用度に依存

- 海外債券:元本保証あり・利子は信用度に依存・為替の影響あり

- 国内株式:元本保証なし・配当は業績による

- 海外株式:元本保証なし・配当は業績による・為替の影響あり

少しでも皆様のお役に立てば幸いです。最後までご覧いただきありがとうございました。

CobaruBlog《コバルブログ》

CobaruBlog《コバルブログ》